全球著名的市調機構 CB Insights 於2024年年初發布了《風險投資狀況:全球│2023年回顧》(State of Venture - Global | 2023 recap)報告(下稱《報告》),揭示了 2023 年創投市場持續放緩,交易及融資總額雙雙降至6年以來的新低點。其中,去年 (2023) 第4季是全球創投市場6年以來最嚴峻的一季。不過,《報告》指出在低迷的市場中,仍有一些具有韌性的領域,包括AI人工智慧及在歐洲地區專注於永續經營的新創公司併購交易流。

圖片來源 : shutterstock、達志影像

《報告》總結了一些風險投資的狀況,重點如下:

● 2023 年創投金額降至 2,484億美元,為 2017 年以來的最低水平。2023年的全球交易量較前年(2022)同期下降 30%,降至 29,303 筆,為 6 年新低。全球大部分主要地區及產業都呈下降狀態,,唯有金融科技和零售科技產業在2023年第4季的融資有微幅成長。

● 美國交易量創十年以來新低。創投市場低迷對美國科技產業生態產生了寒蟬效應。美國公司在 2023 年第 4 季僅籌集了 2,182 筆股權交易,季度環比下降了21%,達到 2013 年以來最低的季度水平。

● 自 2021 年以來,後期 (Late-stage) 交易規模已下降超過 50%。投資者在選擇方面變得更嚴謹,並避免大型後期融資。目前後期交易規模中位數為 2,100 萬美元,與 2021 年的 5,000 萬美元相去甚遠。同時,2023 年第 4 季的大型融資(價值 1 億美元以上的交易)數量降至 2017 年以來的最低水平。

● 2023年是自 2013 年以來年度創投支持的 IPO 數量最少的。於2023 年,全球創投支持的 IPO 數量不到 200 起,綜觀創投支持的 IPO 市場大部分仍處於關閉狀態,尤其是在美國。此外,2023 年的併購交易量為 8,351 筆,雖較 2021年的高峰期有所下降,但仍處於歷史高點。

● 2023 年總共出現了 71 家新的獨角獸企業,創 7 年以來新低,較 2022 年下降 73%。估值達到 10 億美元以上的私營公司數量仍遠低於新冠疫情前的水平。然而,2023 年第 4 季有 23 家新創公司達到此一水平,較上一季度的 14 家有所反彈。在 2023 年的新獨角獸中,大約一半 (35 家) 來自美國。亞洲和歐洲分別占了 18家 和 12家。

● 2023年第 4季占大宗的頂級交易為生成式人工智慧和永續發展技術公司。投資者希望藉由人工智慧浪潮獲得長期潛在的可觀回報,這引發了生成式人工智慧開發商的融資熱潮,這些人工智慧開發商與永續發展技術公司共同主導了 2023年第四季的頂級股權交易名單。

重點摘要:投資者選擇更嚴謹 融資金額減縮 傾向早期融資

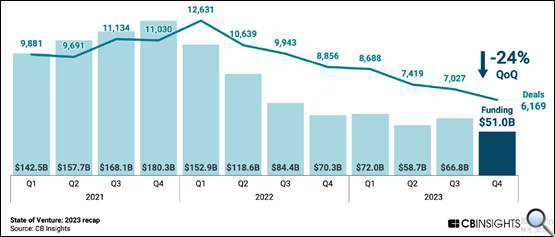

圖1. 創投金額在2023年進一步下滑 (已揭露的股權融資)

資料來源:State of Venture - 2023 recap, CB Insights

創投於2023年衰退加速,全球創投資金下滑 42%(比前一年的降幅多8%),來到2,484億美元。這標誌著自 2017 年以來年度創投支持資金首次跌破 2,500億美元大關。而創投交易也面臨同樣的阻力,2023 年交易數量較去年(2022)同期下降 30%,來到 29,303 筆,創 6 年以來新低。

圖2. 2023 年第4季是 6 年以來創投市場最差的季度

資料來源:State of Venture - 2023 recap, CB Insights

從季度來看,這種衝擊更加明顯。 在2023 年第 4 季度,6,169筆交易中的股權融資額僅達 510億美元 — 分別是自 2017 年第 1 季和 2016 年第 4 季以來的最低的季度金額。在全球範圍內,由於宏觀經濟的不確定性繼續讓投資者感到不安,目前的交易量還不到 2022 年第一季高峰時的一半。

圖3. 大部分主要地區的融資在 2023 年第 4 季呈現下滑

資料來源:State of Venture - 2023 recap, CB Insights

美國、亞洲和歐洲的季度融資在 2023 年第4季均出現兩位數百分比下降。然而,自 2023 年第1季以來,美國的資金比其他主要地區下降更多。

此外,雖然美國在2023 年第4季以35% 的全球交易份額領先,但與上一季相比下降了數個百分點,而亞洲 (33%) 和歐洲(25%) 則分別上升了數個百分點。

2023 年第 4 季的其他地方表現:

● 加拿大融資較上季成長 20% ,達到 12億美元

● 拉丁美洲融資季減 33%,來到8億美元

● 大洋洲融資持平,為7億美元

● 非洲融資下滑至 3億美元,季減 40%

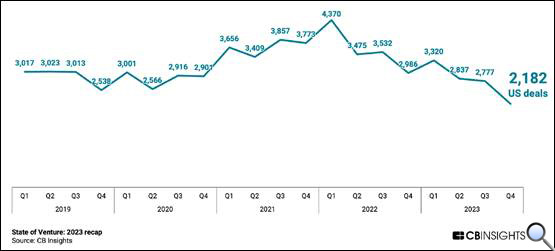

圖4. 美國交易額創十年新低

資料來源:State of Venture - 2023 recap, CB Insights

與 2021年 / 2022年初 FOMO 驅動 (錯失恐懼症驅動) 的科技繁榮時期相比,風險投資者現在較節省資金,並且加倍進行盡職調查,這導致完成一筆交易需要更多時間。所有這些都對美國創投市場均造成影響。 2023 年第 4 季度,美國公司的交易總數下滑至 2,182 筆,創下10年來的新低。

投資者也將其投資組合轉向早期公司。 在2023年,美國的早期交易份額達到 65% 的近期高點;在矽谷,這一水平更高達 74%,即大約四分之三的交易。在美國的大城市中,矽谷仍然占據主導地位,在過去10年中每年一直占美國交易量的 20% 以上。隨著時間的推移,此一數字雖略有下降,但矽谷的份額仍比交易量第二大的都市紐約高出 7 個百分點以上。

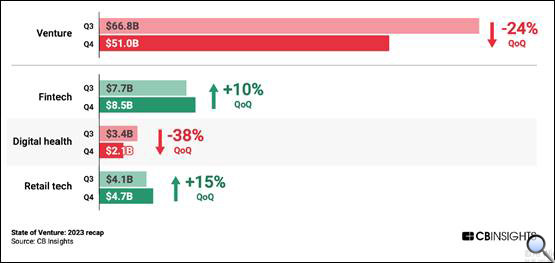

圖5. 金融科技和零售科技公司第4季融資金額雙雙成長

資料來源:State of Venture - 2023 recap, CB Insights

從《報告》分析中得出,零售科技和金融科技的股權融資在 2023 年第4季出現了兩位數百分比的成長。此外,金融科技在 2023 年第 4 季也出現了 8 家新的獨角獸企業 — 超過零售科技 (3家) 和數位健康 (2家) 的總和。

然而,除了數位健康之外,金融科技和零售科技在 2023 年第4季的交易量均出現兩位數百分比下降,顯示投資者的關注度有大幅回落跡象。

圖6. 大型輪次時代已告终

資料來源:State of Venture - 2023 recap, CB Insights

對創投體系最大的衝擊之一是大規模融資輪次的減少。大型融資 (1 億美元以上的交易)是 2021 年的標誌,每個季度均有 350 多筆1億美元以上交易。然而,於2023年第 4 季,這一數字降至僅78筆,是2017 年以來的最低水平。大型融資現在在整體融資中所占的份額要小很多,此一比例於2023 年第 4 季度為 34%,與 2014 年以來的最低水準持平。

值得注意的是,老虎環球管理公司 (Tiger Global Management) 和軟銀 (SoftBank) 等投資者於 2021 年為後期新創公司提供了巨額融資,但現在已經大幅縮減了交易規模。

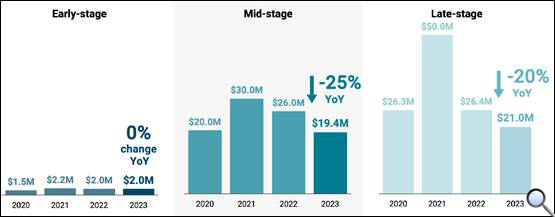

圖7. 中後期交易規模受挫

資料來源:State of Venture - 2023 recap, CB Insights

一直以來都流向後期公司的大型融資額減少,後期交易規模的中位數也大大降低。自 2021 年以來,此一數字已下降了 50% 以上,到 2023 年僅為 2,100 萬美元。

自 2021 年以來,中期融資中位數並未下降很多,儘管同比下降幅度更大(下降25%)。同時,2023 年早期交易規模中位數相對有韌性,穩定持平在 200 萬美元。

圖8. Plug and Play Ventures 為最活躍的風險投資人

資料來源:State of Venture - 2023 recap, CB Insights

Plug and Play 的創投部門 Plug and Play Ventures 在 2023 年第 4 季最活躍的投資者名單中名列前茅,投資了 39 家新創。法國資產管理公司 Bpifrance 緊隨其後,投資了28家新創。同時,兩家企業創投公司 (CVCs) 躋身前十名:分別是三菱 UFJ Capital(投資22 家公司)和 SMBC Venture Capital(投資18 家公司),兩者均為日本銀行的創投部門。最活躍投資者名單中也有一些值得注意的缺席者,像是老虎環球和軟銀。 在2021 年,這兩家交叉投資者無所不在,合共投資超過 500 筆股權交易。 2023 年全年,這2家公司支援的交易數量還不到十分之一,僅投資了 46 筆交易。

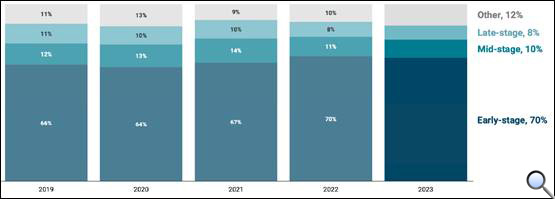

圖9. 早期交易維持十多年來最高份額

資料來源:State of Venture - 2023 recap, CB Insights

2023年的早期融資(種子輪 / 天使輪和A輪融資)占 70%,與前一年持平,為十多年來的最高交易份額。

在過去的兩年裡,一些投資者開始更專注於早期新創,這些新創公司可以說比接近退場的後期公司更能免受市場波動的影響。2023 年第 4 季的幾家頂級投資者 — 包括 Plug and Play Ventures(排名第一)、Antler(排名第六)和 Gaingels(排名第六),均主力與早期新創公司合作。

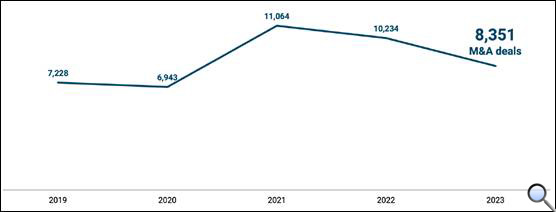

圖10. 併購活動較 2021 年呈下降趨勢,但仍處於歷史高位

資料來源:State of Venture - 2023 recap, CB Insights

併購交易於2023年持續穩定成長,交易量超過8,000筆,繼前兩年後,創下有史以來的第三高水平。《報告》認為這是由於許多新創公司已經耗盡了現金,而資產負債表更強勁的科技買家則希望搶占市場份額。

然而,價值 10 億美元的併購交易少之又少,2023 年第 4 季僅有 8 筆這種退場交易。前 2 名的交易是製藥公司羅氏 (Roche) 收購的,該公司收購了治療藥物開發商 Telavant (73億美元估值) 和 Carmot Therapeutics (31億美元)。

值得注意的是,大型科技公司並未出現在頂級併購交易名單中,日益嚴格的監管審查讓許多向來熱衷於收購的科技巨頭按兵不動。總體而言,此次回落限制了新創企業的潛在退場出路。

參考資料:

- State of Venture - 2023 recap, CB Insights

- State of Venture 2023: Report Highlights,CB Insights

| 作者: |

李淑蓮 |

| 現任: |

北美智權報總編輯 |

| 學歷: |

文化大學新聞研究所 |

| 經歷: |

北美智權報主編

半導體科技雜誌(SST-Taiwan)總編輯

CompuTrade International總編輯

日本電波新聞 (Dempa Shinbun) 駐海外記者

日經亞洲電子雜誌 (台灣版) 編輯 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|