全球IC工業有兩大「軍火商」:台灣的台積電以及英國的安謀(ARM)。ARM與台積電一樣,從不設計或者生產自家晶片,僅提供設計或者製造服務。兩者的關係在於,ARM只設計半導體晶片的基礎架構,再授權給客戶,根據應用需求進行晶片設計,待設計方案完成後,就可以交給台積電代工製造。在這兩大要角的推波助瀾下,全球資通訊產業的發展才得以不斷前進。

圖片來源 : shutterstock、達志影像

也許是看準了物聯網的大趨勢,2016年7月,日本的軟體銀行(SoftBank)收購了ARM的全部股權。雖然ARM仍然保持獨立運作的地位,但既已成為軟銀集團的子公司,從外界看起來難免蒙上了一層面紗,尤其是投資人最關心的營運狀況,就只能從軟銀的財報中解讀。

而從最近一期的財務數字來看,ARM當年被軟銀買下的決定,可說相當聰明。由於ARM的營收絕大部分來自於專利技術授權,因此研發本身就是企業業務的核心。在軟銀出手併購前的2015、2016年,ARM的年度研發投入金額各自僅有3.4億美元與4.5億美元;但在軟銀入主的第一年,研發金額就一舉拉高至7億美元以上,讓ARM的研發實力更加強化(圖1)。

軟銀入主後,ARM大幅拉高研發經費

圖1:2015~2019年ARM研發支出金額變化(單位:百萬美元)

資料來源:www.arm.com

根據ARM估計,一項技術的研發投入2至3年後,就可以進入3至4年的產品開發階段,如果順利進入應用領域,將能享有25年以上的市場回報。在這個假設下,2017至2019年間的研發投資,正要帶來第一波的授權金(Upfront license fee)收益。

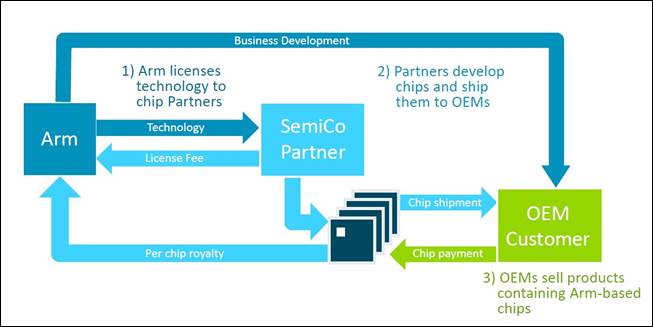

ARM的營收來自於兩大支柱:授權金與權利金(Royalty)。首先,當ARM將晶片架構技術授權給合作的IC設計業者時,就會先收到一筆固定金額的授權金;之後,當IC設計業者將設計完成的晶片出貨給實際應用的客戶時,ARM可以根據晶片的銷售量再收取一份權利金(圖2)。換句話說,授權金收入的高低可以看出IC設計業者對技術的需求程度,而權利金則是衡量產品市場好壞的客觀指標。

圖2:ARM營運模式

資料來源:www.arm.com

授權金穩健成長,權利金微幅衰退

以授權金收入來說,ARM在2019年度(2019年4月至2020年3月)的表現算是相當亮眼,金額達到5.8億美元,比起2018年度成長了6.4%。如果只看第四季(2020年1月至3月),2.4億美元的授權金收入更比前一年同期成長了12%;此外,2019年度總共簽署了147份的技術授權協議,數量上也是2015年後的新高,使得技術授權協議的總數量已將近1800份。由此可見,在物聯網、5G的推波助瀾下,ARM的技術影響力只會愈來愈大。

權利金收入的表現相比就略為遜色。在2019年度內,由於智慧型手機的需求減弱,使得全球半導體晶片的銷售量出現衰退,導致ARM的權利金收入為10.8億美元,比起2018年度的10.9億還微幅減少了1.5%。唯一的好消息是在第四季時,權利金收入(2.75億美元)比起前一年同期(2.47億美元)成長了11.3%,而ARM架構晶片的出貨量也已經連續兩季達到了60億個單位的規模。只要5G的換機潮、裝機潮持續發酵,ARM未來的權利金收入也會更為可觀。

然而,由於突如其來的新冠肺炎疫情,換機潮何時才會出現恐怕還在未定之天。在軟銀的財務報告中,ARM指出,受到新冠肺炎疫情的影響,2020年內消費性電子產品的出貨量可能呈現衰退,而半導體公司可能也會推遲採用新晶片技術的進度,進而影響ARM的營收能力。

當然,現在判斷新冠肺炎造成的科技業負面衝擊程度還言之過早,但如果身為半導體技術龍頭地位的ARM都出言警示,台灣廣大的IC產業供應鏈業者們,恐怕更該嚴加提防了。

資料來源:

| 作者: |

蔣士棋 |

| 現任: |

北美智權報資深編輯 |

| 學歷: |

政治大學企管系 |

| 經歷: |

天下雜誌記者

今周刊記者 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|