「錢很難找」是太陽光電業者共同的心聲,受到太陽光電產業鏈變化、政策力道支持轉弱、安裝量成長衰退等因素影響,近年來銀行授信趨於保守,太陽能光電系統商只能積極另覓籌資管道。除了向銀行融資之外,目前台灣較適合的方式為廣義的Yield Co.模式、租賃和資產證券化,其他模式仍有一些限制需要克服。

根據政府目前所推動的太陽能政策,規劃將在2025年達到20GW(Giga Watt,10億瓦),年發電量250億度電,包括地面型目標17GW,以及推動民宅、工廠、農牧設施、公有建築等屋頂型設置,目標完成3GW。我國太陽能光電政策採取「FIT躉購制度」,依經濟部公告之躉購費率,台電保證在20年內以固定費率收購再生能源電力,讓業者可掌握每期現金流量,有利投資決策規劃、降低營運風險。儘管如此,「籌資」向來是台灣太陽光電產業面臨最艱困的課題。由於太陽光電產業景氣起伏極大,台灣金融機構本已相對保守,從2012年太陽光電產業歷經谷底後,銀行新增放款意願更是大幅降低,至於政府是否要大力推動太陽光電產業,更需要通盤考量。

2012年是太陽能產業籌資模式轉折點

檢視太陽能光電的籌資模式,可以2012年為分水嶺,因為2012年全球市場的不景氣,供給端與需求端嚴重失衡,導致從上游的太陽能材料、中游的太陽能電池,到太陽能模組價格均嚴重下滑,台灣太陽光電廠商也出現一波整併潮。在2012年前,太陽光電產業成長快速,主要是以專案融資、聯貸、資產擔保貸款等方式籌資;但2013年以後,太陽光電產業產值大幅度衰退,籌資以「流動性」(Liquidity)為主要考量,專案債券、可轉換債、租賃、資產證券化、Yield Co.、群眾募資等管道取而代之。

表一、2012年前後太陽光電籌資模式比較

資料來源:工研院IEK(2016/06)

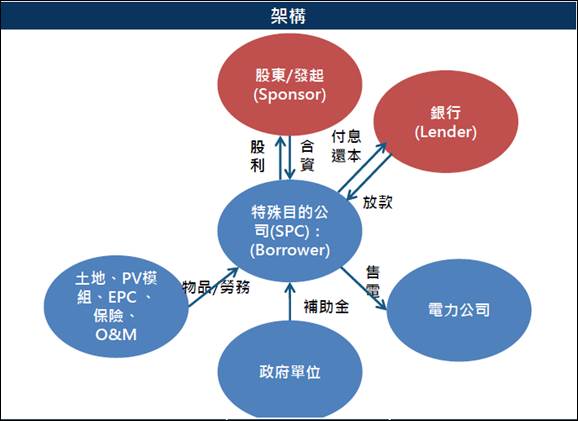

模式一:專案融資Project Finance/聯貸Syndicated Loan

太陽光電產業籌資最常見的「專案融資」,是以單一且規模龐大的專案尋求融資,由數家金融機構聯合放款。專案融資的授信精神是以專案現金流做為授信評估,不需擔保品或連保人,實際條件視個案而定。專案融資的金額通常比較高,融資期間可長達10年。「聯貸」則與專案融資的概念類似,只是聯貸的借款主題是公司,且多半要求擔保品或連保人,使用聯貸的情況比較廣泛。

圖一、專案融資與聯貸模式架構

圖片來源:工研院IEK(2016/06)

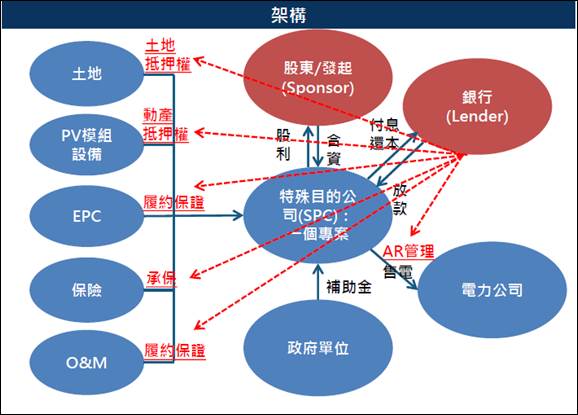

模式二:資產擔保貸款Asset Based Loan

「資產擔保貸款」是將資產抵押給銀行作為融資擔保品,而銀行也承作保證業務,借款企業保留對所抵押資產的所有權,或將所有權交給銀行,銀行則承擔了這些資產的一部分有可能不能如期還款的風險。若是規模較小的企業,較常使用資產擔保的方式貸款,而承作融資業務的銀行,必須具備太陽光電領域方面的專業。

圖二、資產擔保貸款模式架構

圖片來源:工研院IEK(2016/06)

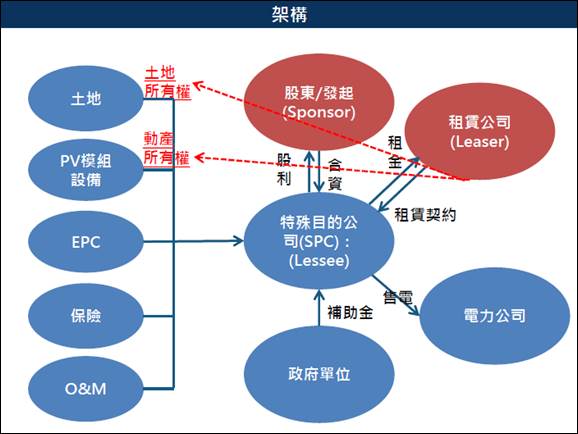

模式三:租賃Lease

若是單一且規模龐大的專案尋求資金,會以「融物」的概念取代「融資」,也就是配合承租人需求,租賃公司先向供應商購買土地、機器、設備後,再出租給承租人。承租人於租賃期間繳付租金,不必負擔期初高額資本支出。租賃的方式常見於期初需要支出龐大固定資產的產業,因為投資報酬率高,因此具有專案承作的空間,也是太陽光電產業融資運用的特色。

圖三、租賃模式架構

圖片來源:工研院IEK(2016/06)

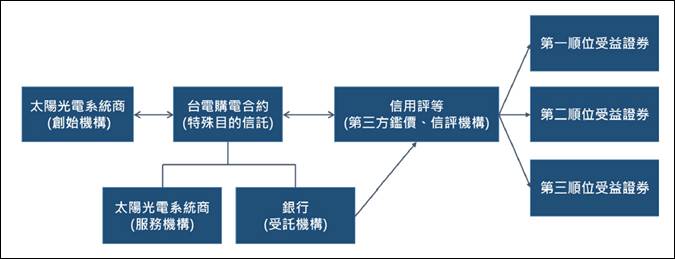

模式四:金融資產證券化

由於我國太陽光電系統建置的所有權型態較複雜,不適用「不動產證券化」的方式融資,因此太陽光電業者將目標鎖定在「金融資產證券化」,也就是將台電的購電合約應收帳款債權打包、評等、分級出售。目前最積極的金融資產證券化推動是中租迪和,已國內推動不少融資模式的系統專案。中租迪和將能源產業視為租賃業務的一大發展目標,因為太陽能系統在台灣融資困難,中租迪和會先以自有資金投入,完成電廠後再嘗試向金融單位取得融資。截至2015年年底為止,中租迪和在台灣共持有180座、約53MW(百萬瓦)的太陽能發電系統案,今年目標將持有共150MW的太陽能電站資產,未來中租迪和考慮採取資產證券化的模式,將這些資產化為證券,藉此取得更多資金。不過欲推廣金融資產證券化,要考慮信評鑑價的費用都不便宜,要有足夠的經濟規模才能去做;國外的大型專案信評經驗都很豐富,但台灣的電廠都是500KW(千瓦)以下,規模太小;加上太陽光電廠價值的第三方鑑價,不像土地和建築物鑑價已經非常成熟,都是有待解決的挑戰。

圖四、金融資產證券化模式架構

圖片來源:工研院IEK(2016/06)

台灣也能發展Yield Co.模式嗎?

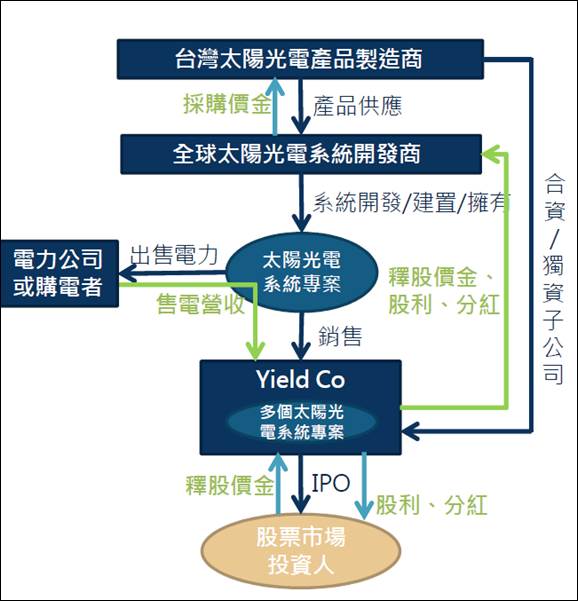

Yield Co.是從再生能源公司分拆出來的一系列太陽能電廠投資計畫,母公司將數個已在運轉或即將運轉的太陽能電廠專案,分割出來成為獨立子公司後,再透過IPO股票上市,募得資金可挹注於新專案開發,或是再投入其他現有專案中。各太陽能系統商轉時,均已和電力公司簽訂長期售電合約,或是享有政府保證20年的躉購電價,因此Yield Co.模式可創造穩定的現金流。

由於近幾年金融機構對於太陽光電產業借款態度轉趨保守,Yield Co.將籌資觸角轉向大眾投資人,相對來說是籌資成本較低的方法,能有效地將風險較高的建置期和風險較低的運轉期分開,可謂是太陽光電產業降低成本籌資的熱門方式,2014年7月全球知名美國系統商SunEdison,將自家太陽能電廠獨立為子公司TerraForm Power並完成IPO上市,曾經一時帶動全球太陽光電產業Yield Co.風潮。只不過,SunEdison在今年4月正式宣告破產,而SunEdison旗下兩家YieldCo.公司TerraForm Power與TerreForm Global,則不在破產之列。TerraForm Power也發聲明中指出,目前仍有足夠的資金來經營所擁有的電站,且資產將不會用於償還SunEdison的債權人。SunEdison以大起大落收場,也讓投資界曾趨之若鶩的Yield Co.模式蒙上一層灰。

工研院產業經濟與趨勢研究中心(IEK)產業分析師楊翔如認為,若要在台灣推動Yield Co.模式,可能會遇到專案開發能力、規模和未來成長、第一桶金、參與者和股權分配、上市上櫃門檻等問題,加上台灣因法規限制,無法承做YieldCo.,但仍可發展出實質內涵類似Yield Co.的模式。台灣太陽光電產業的能量以製造端為主,可成立一家類Yield Co.公司,與全球開發商洽談專案購買事宜,條件是專案採用台灣零組件、模組和電池。台灣版的Yield Co.模式,可在原本「股份有限公司」的架構下,持有許多太陽能光電系統專案營運,固定配息給投資人;或是公司不一定要上市,但因投資給電廠的金流收益很穩定,投資人即可獲得固定配息。

圖五、台灣版Yield Co.模式架構

圖片來源:工研院IEK(2016/06)

有鑑於國際間FIT(再生能源電價躉購制度)補貼逐步退場、太陽光電產業獲利率下降,如何提升資金的流動性、提早實現未來金流,是現階段最重要的課能。對於太陽能光電系統商而言,無論採取何種籌資模式,最重要的是需要充足資金以利營運,若能有更多元化的國內外金融工具,將有助益於籌資管道多元化,讓太陽能光電投資更為普及。

| 作者: |

吳碧娥 |

| 現任: |

北美智權報資深編輯 |

| 學歷: |

政治大學新聞研究所 |

| 經歷: |

驊訊電子總經理室特助

經濟日報財經組記者

東森購物總經理室經營企劃 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|